Desde principios de 2025, los mercados europeos del gas han experimentado importantes presiones, con una oferta y una demanda que se mantienen en delicado equilibrio. Los precios han subido en comparación con el año anterior, impulsados por las tensiones geopolíticas en Oriente Medio y Rusia, las interrupciones del suministro, los bajos niveles de almacenamiento, un equilibrio limitado entre la oferta y la demanda de GNL y las variaciones de temperatura. No obstante, se prevé que los precios se estabilicen a medio plazo a medida que se desarrollen nuevos proyectos de GNL y Europa siga diversificando sus fuentes de suministro.

La demanda de gas ha disminuido durante los periodos de máxima generación de energías renovables, y cualquier avance en la resolución del conflicto entre Rusia y Ucrania podría contribuir a una reducción de los precios. Se prevé que países como Australia y Qatar aumenten sus exportaciones de GNL, mientras que Estados Unidos se ha consolidado como actor destacado en el mercado del gas debido a su importante capacidad de exportación de GNL y a los bajos precios del gas en el mercado nacional. Se espera que esta evolución alivie las restricciones aplicadas por Europa a la importación de gas ruso por gasoducto.

Veamos más de cerca las perspectivas del gas:

- Cuál es la situación del mercado al final del invierno.

- Tendencias que influirán en los próximos meses.

- Información actualizada sobre las actuales tensiones que afectan a la oferta y los precios.

Bajos niveles de almacenamiento de gas al final del invierno

Según el análisis preinvernal de HES (Perspectivas invernales y seguridad del aprovisionamiento energético, de octubre de 2024), los niveles de almacenamiento de gas en Europa se situaban cómodamente en el 94,37% a 30 de septiembre. Conviene recordar que, desde el inicio de la invasión rusa, el nivel mínimo de los almacenamientos de gas pasó del 80% al 90% el 1 de noviembre por mandato de la UE. Esta medida debe ser aplicada cada año por cada país para estar preparado para los meses de alta demanda dentro del invierno gasista.

A finales de febrero de 2025, las existencias de gas natural disminuyeron por debajo del 40% en la mayoría de los países europeos. Los niveles de almacenamiento de gas habían descendido considerablemente si se comparan con la misma fecha de 2024 (véase la tabla 1).

Tabla 1: Niveles de almacenamiento de gas, 04/03/2025 – Fuente: GIE (Gas Infrastructure Europe)

Los niveles son bajos en comparación con años anteriores en un contexto de bajas temperaturas, recuperación industrial (inferior al nivel anterior a la crisis) y fuerte demanda. En Francia, por ejemplo, el invierno de 2024/2025 ha sido el más frío de los últimos 7 años. Además, el fenómeno de la “Dunkelflaute” (término alemán que designa un periodo de baja insolación y viento que hace disminuir la producción de electricidad renovable) es cada vez más frecuente en invierno en toda Europa, lo que favorece la producción de electricidad con gas. Además, la demanda europea de gas experimentó un fuerte aumento interanual del 7% en el cuarto trimestre de 2024 debido a:

- La generación de electricidad con gas se disparó durante el último trimestre para compensar la escasa generación eólica e hidráulica, pero la tendencia a largo plazo apunta a una disminución de la demanda de gas en este sector debido al crecimiento de las energías renovables y a la disponibilidad de energía nuclear. Los picos de gas a corto plazo se producirán normalmente debido a los periodos de tiempo más fresco.

- La demanda industrial de gas prosiguió su modesto y frágil repunte, pero sigue muy por debajo de los niveles anteriores a la crisis, lastrada por la debilidad de la producción manufacturera y la incertidumbre económica.

- Las temperaturas más frías del cuarto trimestre provocaron un ligero aumento de la demanda de gas para calefacción, pero persisten los hábitos de ahorro energético de los consumidores.

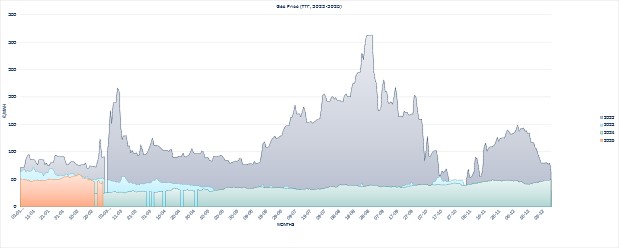

En los últimos seis meses, los precios al contado del gas TTF han subido un 18,49%. Los contratos de gas para el día siguiente en el TTF holandés alcanzaron los 55,90 €/MWh el 10 de febrero.

Contratos de gas day-ahead en el TTF, 01/2022 – 02/2025 – Fuente: HES

Tensiones en el suministro de gas

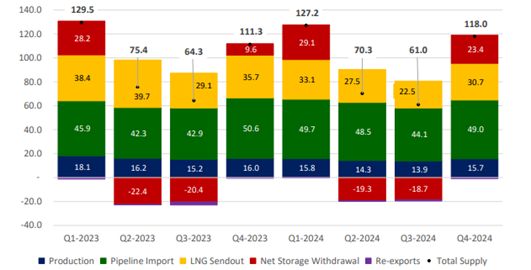

Suministro de gas de la UE-27 más Reino Unido (BCM) Fuente: J. Sharples (OIES). Datos de Eurostat, ENTSOG, National Gas Transmission (UK), Gas infrastructure Europe.

Las importaciones por gasoducto fueron la principal fuente de gas hacia Europa en 2024. Noruega siguió siendo el principal proveedor de gas por gasoducto a la UE, con un 42% de las entradas, en segundo lugar, se sitúa Rusia con un 18% y Argelia con un 16%.

La cuota en el volumen total de gas procedente de Rusia disminuyó del 40% al 9% (2021 y 2023), pero las importaciones de gas natural ruso aumentaron hasta el 18% en 2024. La UE sigue siendo un gran cliente de gas natural y GNL rusos; en octubre de 24 la UE compró el 49% de las exportaciones rusas de GNL y el 50% de todas sus exportaciones de gas por gasoducto.

A principios de 2025, el fin del acuerdo de tránsito de gas entre Gazprom y Naftogaz aumentó la incertidumbre en el mercado del gas en Europa. Esto supuso un menor suministro de gas a Europa, dejando la línea TurkStream como única ruta para la importación de gas ruso a Europa. Además, la guerra entre Rusia y Ucrania continúa. Las últimas noticias hablan de contactos renovados entre funcionarios rusos y estadounidenses que se produjeron en febrero de 2025 y que apuntan a la posibilidad de llegar a un acuerdo para poner fin a la guerra, pero excluyendo a la parte ucraniana. A principios de marzo de 2025 hubo nuevas conversaciones para explorar las oportunidades económicas y de inversión entre Ucrania y Estados Unidos que podrían poner fin a la guerra y encontrar la «paz» mediante un acuerdo con Rusia.

Desde el inicio de la guerra a gran escala de Rusia contra Ucrania, Europa ha añadido 78,6 bcm de nueva capacidad de regasificación de GNL, esperando una fuerte transición hacia la importación de GNL, de los cuales la UE ha añadido 70,9 bcm. Sin embargo, la tasa media de utilización de las terminales de la UE cayó del 58% en 2023 al 42% en 2024, y algunos proyectos se están paralizando o cancelando. Los principales exportadores de GNL a la UE fueron Estados Unidos (45%), seguido de Rusia (19%), Qatar (12%) y Argelia (8%).

Estados Unidos insta a la Unión Europea a comprar más GNL estadounidense y ha amenazado con imponer aranceles si no se atienden sus demandas. En respuesta, Bruselas ha enviado enviados a Washington para discutir un acuerdo de GNL, a pesar de seguir abasteciéndose en parte de GNL procedente de Rusia.

En términos globales, en 2024, la región Asia-Pacífico (motor clave de la demanda de GNL) representará casi el 45% del crecimiento adicional del consumo de gas, impulsado por la continua expansión económica. Mientras la demanda de China superaba el moderado crecimiento económico, la de Japón disminuía a medida que se reiniciaban más centrales nucleares. Esta competencia por la demanda de GNL ha repercutido en los precios, que son internacionales y dependen del apetito de gas en otras partes del mundo.

Europa se beneficiará de las transformaciones de los mercados mundiales. La prohibición prevista por la Unión Europea de la importación de gas natural licuado (GNL) ruso puede provocar un descenso de los precios del gas, dado que los suministros podrían redirigirse a los mercados asiáticos, reduciendo así la competencia del GNL estadounidense. Aunque se prevé que la dinámica de la oferta y la demanda de GNL siga siendo tensa en 2025, es probable que se produzca un excedente a finales de 2025 o principios de 2026.

La esperanza hacia unos precios del gas más estables está relacionada con el aumento del GNL que llega a Europa desde Estados Unidos y Qatar, que según las últimas previsiones aumentará un 60% hasta 2030. Además, Bruselas planea seguir una estrategia diferente comprometiendo a proveedores fiables para encontrar importaciones a precios competitivos a partir de los proyectos de exportación de GNL actuales y futuros. La UE también pretende ayudar a los compradores a conseguir contratos a largo plazo para que la energía sea más asequible.

Paralelamente, las tensiones geopolíticas en Oriente Medio siguen afectando a la evolución energética mundial debido al papel crucial de la región en la producción de petróleo y gas, lo que pone en peligro las exportaciones de GNL de Qatar a Europa. Si el conflicto se extiende de nuevo al Golfo Pérsico, podría afectar al flujo de envíos de GNL procedentes de Qatar con destino a Europa. Se calcula que el tráfico a través del Golfo supone alrededor del 20% de las exportaciones mundiales de gas.

Las implicaciones a largo plazo de los conflictos de Oriente Próximo son aún inciertas y es probable que se vean influidas por la dinámica actual de estos conflictos, así como por el contexto geopolítico más amplio de la región. Mientras las naciones se esfuerzan por navegar en este intrincado entorno, la relación entre los acontecimientos políticos y los precios mundiales del petróleo seguirá siendo un factor crucial a la hora de configurar los precios del gas.

La principal consecuencia de la situación combinada que acabamos de describir se traduce en una mayor exposición al riesgo de la presión mundial sobre los precios del GNL en Europa, ya que las importaciones de GNL son y serán necesarias para satisfacer la demanda a corto y medio plaz

¿Está la situación bajo control para los próximos meses?

Palancas que repercutirán a corto plazo en la seguridad del abastecimiento de gas:

El invierno está llegando a su fin, pero una ola de frío, combinada con la escasez de renovables y la elevada demanda, podría agotar aún más las existencias de gas, presionando la temporada de llenado de verano.

Como situación excepcional, los precios futuros del verano son más altos que los del invierno. La principal preocupación es saber si el suministro de gas podrá alcanzar los niveles de almacenamiento de gas de hasta el 90% en noviembre del 25 exigidos por la UE. La Comisión Europea publicará a finales de marzo un nuevo mandato para ampliar su normativa sobre almacenamiento de gas, en el que propondrá distintos niveles de almacenamiento para 2025.

Las variaciones de precios complican aún más la situación, ya que las fluctuaciones del mercado, impulsadas por la inestabilidad de la cadena de suministro, los acontecimientos geopolíticos y el comercio especulativo, dificultan la planificación de los costes energéticos por parte de los consumidores y las industrias.

La diversificación de los proveedores de gas GNL en Europa y el aumento de la competencia del GNL si la demanda aumenta también en la región Asia-Pacífico.

Las tensiones geopolíticas siguen configurando el panorama mundial del gas, con conflictos en curso, sanciones y cambios de política estratégica que pueden dar lugar a restricciones o reorientaciones del suministro.

En conclusión, las perspectivas de los mercados europeos del gas siguen siendo tensas e inciertas a medio plazo, e incluso pequeñas perturbaciones imprevistas por el lado de la oferta, como el desplazamiento de los cargamentos de GNL a Asia, o por el lado de la demanda, como un final de invierno excepcionalmente frío o un aumento del consumo de gas para la generación de electricidad debido a la reducción de las energías renovables, podrían desencadenar importantes subidas de precios. Es probable que este primer semestre sea otro periodo de gran volatilidad de los precios del gas, como ya hemos visto durante enero y febrero de 2025.

Aunque algunos países están relajando las normas de almacenamiento de combustible para aliviar la presión, seguirá siendo necesario un colchón para el próximo invierno. Además, el restablecimiento del suministro de gas ruso sigue siendo incierto. Aunque la presión del presidente estadounidense Trump para poner fin rápidamente a la guerra de Ucrania ha afectado a los precios, parece poco probable que se alcance pronto una paz duradera.

Las reservas europeas de gas siguen por debajo del 45% de su capacidad, y la región se enfrenta a una necesidad acuciante de volver a llenar los depósitos antes de la próxima temporada de invierno. Incluso con temperaturas más cálidas y un aumento de las importaciones de GNL, se espera que las condiciones de suministro sigan siendo ajustadas hasta que entren en funcionamiento nuevos proyectos de GNL.

Se espera que los mercados mundiales del gas se relajen en 2026 con el nuevo suministro de GNL, pero hasta entonces, Europa necesita mejorar la eficiencia energética, diversificar los suministros y reforzar la seguridad energética.

El gas sigue siendo crucial para la seguridad energética en Europa, ya que proporciona una generación de electricidad flexible que complementa a las energías renovables.

Céline Haya Sauvage & Cheyenne Rueda Lagasse