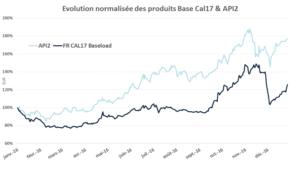

Pour les responsables d’achats d’énergie, c’est une « annus horribilis » qui s’achève avec 2016, particulièrement en ce qui concerne l’approvisionnement en électricité. A titre d’exemple, le produit Baseload calendar 2017 est passé l’an dernier du minimum des 3 dernières années (25.55€/MWh) au maximum (49.45 €/MWh) en l’espace de 8 mois seulement : du jamais vu depuis l’introduction du marché de gros en 2000. Seul le recours à l’ARENH a apporté une certaine tranquillité aux acheteurs qui ont exercé de façon majoritaire leur droit à l’Accès Régulé à l’Energie Nucléaire Historique au prix de 42 €/MWh, limitant partiellement l’augmentation de la facture d’électricité de leurs entreprises.

Les raisons de cette volatilité sont innombrables. En plus de la tendance fondamentalement haussière des prix du charbon et du pétrole, et malgré la stabilité des composantes gaz et CO2, la situation du parc nucléaire français a provoqué la panique des marchés et des réactions qui, a posteriori, peuvent être jugées excessives.

Les raisons de cette volatilité sont innombrables. En plus de la tendance fondamentalement haussière des prix du charbon et du pétrole, et malgré la stabilité des composantes gaz et CO2, la situation du parc nucléaire français a provoqué la panique des marchés et des réactions qui, a posteriori, peuvent être jugées excessives.

Pour compléter ce « casse-tête chinois », la mise en œuvre du nouveau marché de capacité a été menée à terme ces 5 derniers mois. Bien que son démarrage en 2017 ait été prévu dans la loi NOME (2010), le suspense a duré jusqu’au dernier moment. Course à la publication des délibérations, arrêtés, nouvelles règles et finalement une première enchère le 15 décembre. Le résultat de 10k€/MW, mis à part les autres considérations que vous pourrez lire dans l’article de Philippe Boulanger, suppose une augmentation du coût de l’électricité d’entre 1 et 2,5 €/MWh pour les consommateurs d’électricité.

On peut imaginer le temps que les responsables d’achat ont dû passer avec leurs directeurs financiers et directeurs généraux pour expliquer ces fluctuations et, surtout pour conclure que le prix de l’approvisionnement en l’électricité allait augmenter de façon sensible en 2017. Par contre, il n’est pas certain qu’ils aient pu expliquer de façon intelligible le mécanisme de capacité, avec ses 200 pages de règles, périodes PP1, PP2, plages horaires, tunnels, limites, registres, gradients de température, prix administrés, mécanismes financiers, etc.

Pour les acheteurs résignés, nous proposons trois corollaires de ce que nous avons vécu pendant cette année passée :

- Le premier corollaire repose sur le changement de tendance dans les prix de l’énergie. Le cycle des prix bas de l’énergie fait partie du passé. Après être passés par des minimums historiques des fondamentaux (Brent, charbon, gaz et CO2), les prix des combustibles commencent à revenir à des positions plus logiques. Les émissions (EUAs) se maintiendront à des prix bas jusqu’au changement de période (2020). De même, l’impact sur le marché de gros de l’irruption des énergies renouvelables (subventionnées) semble se modérer. D’une part parce que les surcoûts commencent à peser sur les consommateurs, et que les politiques énergétiques faiblissent. D’autre part parce que les parcs thermiques se retrouvent en phase terminale de leur cure d’amaigrissement. La plupart des actifs obsolètes ont disparu ou le feront d’ici peu. Les marges de réserve ont été réduites de façon drastique, ce qui implique des tensions sur les prix en cas d’aléa climatique. Finalement, et c’est une première, nous avons perçu les limites du modèle nucléaire français (et surtout ses risques). Le parc nucléaire français vieillit et ses problèmes se multiplient. L’effet multiplicateur de n’importe quel problème peut entraîner une crise profonde à tout moment ; ce risque potentiel se traduit par une surprime dans les achats à terme.

- Le deuxième corollaire est qu’une bonne prévision et une couverture des risques sont indispensables dans cet environnement volatile. Comme nous avons l’habitude de l’expliquer à nos clients, l’important n’est pas seulement de s’approvisionner à bon marché, il faut aussi avoir une visibilité sur l’approvisionnement, et surtout limiter les fluctuations de l’EBIDTA provoquées par les variations du coût de l’énergie. Personne ne dispose d’une boule de cristal pour anticiper les fluctuations du marché. Par contre, il est possible d’anticiper l’impact sur le compte de résultat de la ligne d’approvisionnement d’énergie et de prendre les décisions appropriées. Notre recommandation est de prendre des positions à terme en gaz, électricité et capacité en fonction du profil de risque de chaque client et de l’exposition acceptable aux achats d’énergie.

- Le troisième corollaire est lié à un changement dans le mode de gestion. La fonction d’acheteur doit évoluer vers celle de gestionnaire de l’énergie. Le monde a changé. S’approvisionner à prix réduit n’est plus suffisant. Il est indispensable d’utiliser tous les outils à notre disposition pour gérer l’approvisionnement en énergie. Depuis des éléments traditionnels comme les couvertures ou les arbitrages entre combustibles, en passant par des mesures d’efficacité énergétique et en terminant par la ‘demand response’ (avec toutes les possibilités qu’offrent les nouvelles technologies digitales), la fonction de l’energy manager devient centrale pour l’optimisation de l’énergie dans l’entreprise.

Pour finir, notre dernier commentaire s’adresse à nos autres clients : producteurs d’électricité et investisseurs (en actifs énergétiques). Le scénario a changé, la situation pour la génération s’améliore. Le marché « energy only » est en voie de disparition, et les mécanismes de compensation pour les actifs « de secours » vont continuer à se développer. L’instabilité de plus en plus grande du marché de l’électricité se verra compensée partiellement à travers les mécanismes de capacité ou de réserve. Même si les résultats de la première enchère en France sont relativement modestes, les bases du nouveau système de rémunération de la disponibilité à travers un marché sont fixées. Dans tous les cas, si le futur paiement par capacité s’avérait insuffisant pour maintenir la fiabilité du système, la réglementation devra évoluer pour garantir la fourniture. L’électricité est trop importante pour se permettre des risques de coupures. Une fois la production débarrassée des excès du passé et les marges de réserve réduites de façon significative, l’avenir des actifs de génération s’éclaircit. Mais attention ! Seuls survivront les acteurs les mieux adaptés au nouvel environnement…