Análisis de mercado español

El análisis del mercado energético español es clave para comprender la dinámica y las tendencias que afectan al sector tanto a nivel local como internacional. En este análisis de mercado, abordamos los factores importantes que influyen en los precios de la energía, la oferta y la demanda, y las últimas políticas regulatorias. Esta completa panorámica te permitirá estar al día de los cambios semanales y anticiparte a las posibles variaciones del mercado energético, tanto en España como en otros mercados relevantes como Francia.

Indice

Julio & Agosto 2025

Cifras clave del mes

Principales conclusiones

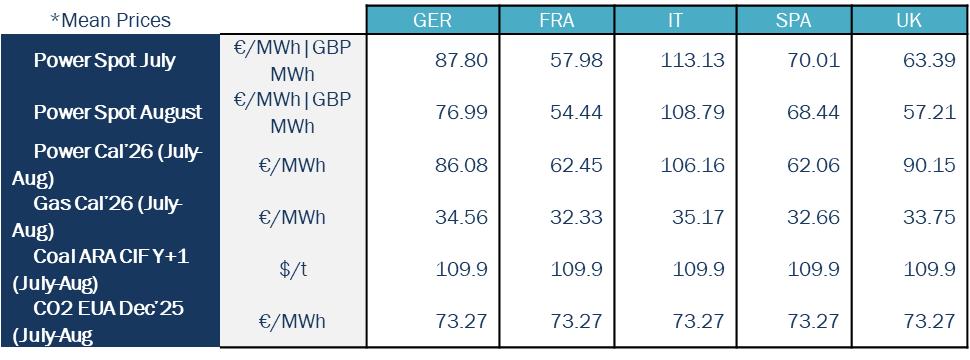

- Los precios al contado experimentaron un notable descenso en todos los mercados de julio a agosto, con Alemania y Francia a la cabeza. Mientras tanto, Italia y el Reino Unido se mantienen firmes como los mercados a plazo más caros, lo que subraya una persistente rigidez estructural.

- Factores clave como los costes del gas y el CO₂ están desempeñando un papel crucial en la estabilización de los precios futuros, mientras que el carbón sigue siendo un combustible de referencia constante pero elevado. Curiosamente, la combinación energética para los meses de verano (julio-agosto de 2025) se ha visto fuertemente influenciada por la energía solar fotovoltaica, que representó alrededor del 25%, con una contribución creciente de la energía nuclear que agrega impulso.

- A pesar de cierta debilidad en la energía hidroeléctrica, el aumento de la producción de turbinas de gas nucleares y de ciclo combinado (CCGT) ha mantenido estable el sistema. En comparación con el mes anterior, julio vio un cambio en la combinación energética, alejándose de la hidroeléctrica y la CCGT hacia una mayor energía nuclear y eólica, y agosto proporcionó más estabilidad en todas las fuentes de energía.

- El mercado muestra fluctuaciones típicas de la demanda estacional, alcanzando su punto máximo durante el invierno y el verano. Año tras año, se prevé que 2025 sea testigo de una demanda más fuerte y una mayor generación, lo que indica no solo un aumento del consumo sino también una respuesta adecuada de la oferta.

- Una caída temporal en la producción de energía durante abril y mayo de 2025 destaca la influencia del clima en la volatilidad del mercado, pero la trayectoria general sugiere un equilibrio resistente entre la oferta y la demanda.

Alemania (GER) y Francia (FRA) registraron los precios promedio más bajos de la energía al contado, con Alemania experimentando una disminución de 87,80 euros en julio a 76,99 euros en agosto, mientras que los precios de Francia cayeron de 57,98 euros a 54,44 euros durante el mismo período. Estos descensos reflejan unos mercados relativamente bien abastecidos y una demanda más débil.

Italia (IT) siguió siendo el mercado más caro, aunque los precios cayeron de 113,13 euros en julio a 108,79 euros en agosto. Esto es consistente con su dependencia estructural de las importaciones de gas y una mayor demanda de refrigeración.

España (SPA) experimentó precios estables, con un ligero descenso de 70,01 € a 68,44 €.

En el Reino Unido, los precios se suavizaron de manera más significativa, cayendo de 63,39 libras esterlinas a 57,21 libras esterlinas, en línea con la disminución de los puntos de referencia continentales y la mejora de la generación de energía renovable.

Los precios de la energía para Cal’26 fueron notablemente más altos que los niveles actuales al contado, particularmente en el Reino Unido (90,15 €/MWh) e Italia (106,16 €/MWh). Esto indica la presencia de primas de riesgo asociadas con los mercados de combustibles y preocupaciones sobre la seguridad del suministro a largo plazo.

Por el contrario, Europa continental exhibió una curva forward más plana, con precios de 86,08 € en Alemania, 62,45 € en Francia y 62,06 € en España. Esta tendencia refleja una perspectiva estable para la generación en estas regiones.

El gas para entrega en 2026 se situó en una media de entre 32 y 35 euros por megavatio-hora (MWh), con Italia en el extremo superior, con una media de 35,17 euros. Esto indica diferencias regionales continuas en los precios.

Los precios del carbón (ARA CIF Y+1) se mantuvieron estables en 109,90 dólares por tonelada en varios mercados, lo que subraya su posición como combustible marginal con fluctuaciones de precios limitadas.

Los derechos de emisión de la UE (EUA) para diciembre de 2025 se mantuvieron sólidos en 73,27 euros por tonelada, lo que sigue apoyando los precios de la energía a futuro, a pesar de los recientes descensos de los precios al contado.

Demanda energética y mix de generación

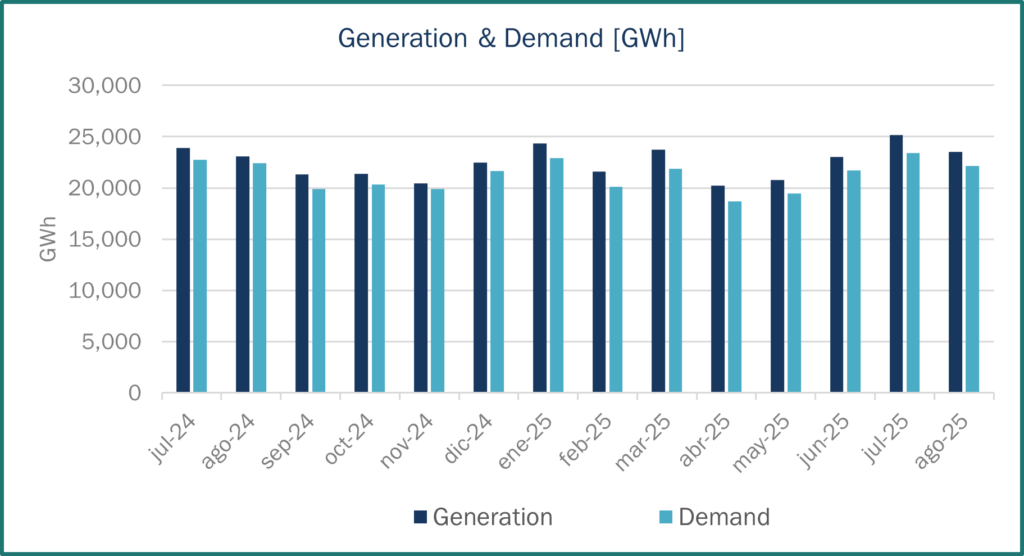

La generación y la demanda muestran notables fluctuaciones estacionales, caracterizadas por niveles máximos durante los meses más fríos del invierno (enero-marzo de 2025) y los meses más cálidos del verano (julio-agosto de 2025).

El aumento intermensual más pronunciado de la generación se produjo en enero de 2025, con un impresionante aumento de aproximadamente 4 TWh en comparación con diciembre de 2024, impulsado en gran medida por el aumento de la demanda de energía en invierno.

En marcado contraste, los meses de abril y mayo de 2025 experimentaron una desaceleración significativa tanto en la generación como en la demanda, con una demanda total que se desplomó por debajo de los 20 TWh y una generación que disminuyó aún más drásticamente. Esta disminución sugiere la influencia de un clima inusualmente templado, lo que lleva a una reducción del consumo de energía durante este período.

Sin embargo, en julio y agosto de 2025, ambas métricas se recuperaron con fuerza, y la generación alcanzó un pico impresionante cercano a los 25 TWh, superando finalmente la demanda e indicando un escenario de suministro de energía saludable.

La comparación de julio y agosto de 2025 con los mismos meses de 2024 revela una tendencia sorprendentemente positiva, ya que tanto la generación como la demanda muestran aumentos significativos en 2025, lo que refleja un equilibrio entre la oferta y la demanda más resistente:

- La generación experimentó un repunte en julio de 2025 con un aumento de alrededor de 1 TWh, seguido de un aumento adicional de aproximadamente 0,5 TWh en agosto de 2025 en comparación con el año anterior.

- La demanda también aumentó, con julio de 2025 registrando un aumento de aproximadamente 0,8 TWh y agosto de 2025 mostrando un aumento adicional de alrededor de 0,6 TWh en relación con los mismos meses de 2024.

Esto indica un mercado que, aunque ajustado, mantiene una dinámica equilibrada, con una generación que satisface o supera ligeramente las demandas cambiantes de los consumidores.

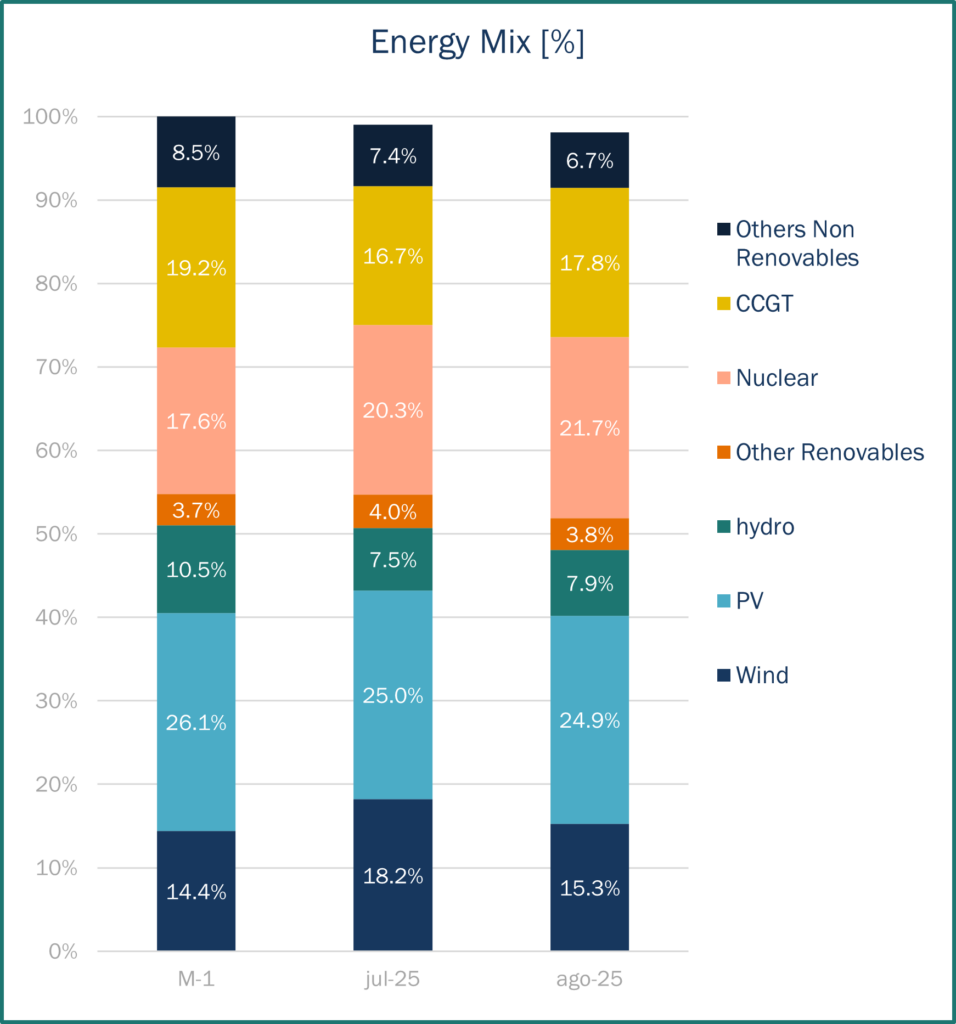

En julio de 2025, la contribución de la eólica se elevó hasta el 18,2%, un notable aumento desde el 14,4% del mes anterior, aunque experimentó una ligera corrección en agosto de 2025, situándose en el 15,3%. Esta fluctuación subraya la variabilidad estacional inherente de los patrones de viento.

Mientras tanto, la generación solar fotovoltaica (PV) demostró una estabilidad notable, rondando constantemente el 25% durante el período de julio a agosto, afirmando su papel vital como fuente confiable de energía de carga base de verano.

La energía hidroeléctrica experimentó un fuerte descenso del 10,5% del mes anterior a sólo el 7,5% en julio de 2025, antes de mostrar una modesta recuperación en agosto del 7,9%. Esta tendencia parece estar estrechamente relacionada con las condiciones hidrológicas cambiantes que afectan el flujo de agua y los niveles de los embalses.

La energía nuclear ganó impulso constantemente, con una participación que aumentó del 17,6% al 20,3% y finalmente alcanzó el 21,7%. Esta trayectoria ascendente destaca el papel esencial de la energía nuclear como columna vertebral constante en el panorama de generación de energía.

El papel de las turbinas de gas de ciclo combinado (CCGT) experimentó un descenso del 19,2% en el mes anterior al 16,7% en julio de 2025, con un ligero repunte hasta el 17,8% en agosto. Este patrón ilustra la flexibilidad y adaptabilidad de CCGT para equilibrar la intermitencia de las fuentes renovables. Las contribuciones de otras fuentes no renovables y otras renovables se mantuvieron estables, oscilando alrededor del 7-8% y aproximadamente el 4%, respectivamente, lo que indica una presencia constante en la combinación energética.

En conjunto, las fuentes de energía renovables, incluidas la eólica, la fotovoltaica, la hidráulica y otras energías renovables, representan constantemente alrededor del 50% de la combinación energética general, y la energía solar fotovoltaica emerge como el contribuyente más confiable durante los meses de verano.

La creciente participación de la energía nuclear pone de relieve su creciente importancia como fuerza estabilizadora en la red energética, especialmente frente a las fluctuaciones asociadas con las fuentes de energía renovables.

CCGT continúa desempeñando un papel crucial como tecnología de equilibrio dentro del ecosistema energético, modulando eficientemente su producción en respuesta a la disponibilidad de energía renovable y las fluctuaciones en la demanda.

Source: Haya Energy Solutions

Precios de las energía y panorama del mercado

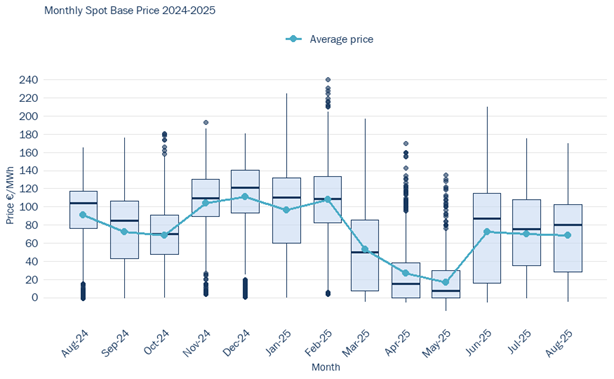

- En comparación con la primavera de 2025, el verano ha experimentado una clara recuperación de los precios medios, volviendo a situarse en el rango de los 70 €/MWh.

- La volatilidad aumentó progresivamente de junio a agosto, destacando el impacto de la demanda impulsada por el clima y la variabilidad renovable.

- A pesar de este repunte, los precios se mantuvieron muy por debajo de los máximos invernales (>110 €/MWh), lo que demuestra que el mercado se mantiene adecuadamente abastecido, sin rigidez estructural durante los meses de verano.

Source: Haya Energy Solutions

Verano 2025 (junio-agosto)

A medida que avanzaba el verano, los precios comenzaron a recuperarse gradualmente en junio de 2025, con una media de alrededor de 70 €/MWh. Esta tendencia alcista se estabilizó durante julio y agosto, oscilando entre 70 y 75 €/MWh, muy por debajo de los máximos experimentados en invierno, pero aún por encima de los mínimos de primavera. Si bien la volatilidad regresó al mercado, siguió siendo menos severa que la de los meses de invierno, impulsada principalmente por las fluctuaciones en la demanda y la disponibilidad intermitente de fuentes de energía renovables.

Los meses de verano, por lo tanto, pintaron un panorama de optimismo cauteloso y recuperación en medio del panorama energético más amplio:

Junio 2025

- El precio medio de la electricidad repuntó significativamente hasta aproximadamente 70 €/MWh, lo que supone una fuerte recuperación desde los mínimos de la primavera.

- La distribución de precios se amplió una vez más, con casos en los que los precios se dispararon más allá de los 120 €/MWh, lo que subraya la capacidad de respuesta del mercado a los aumentos repentinos de la demanda, particularmente impulsados por las necesidades de refrigeración inducidas por el calor y la variabilidad de las fuentes de energía renovables.

- Este cambio indicó una transformación fundamental del estancado mercado de primavera a una temporada de verano más dinámica y equilibrada.

Julio 2025

- Los precios de la electricidad se estabilizaron en el rango de 72-75 €/MWh, registrando un modesto aumento en comparación con junio, pero manteniéndose considerablemente más bajos que los extremos experimentados durante el invierno.

- La volatilidad en el mercado se moderó, y la mayoría de las operaciones se produjeron constantemente entre 50 y 100 €/MWh, revelando menos valores atípicos dramáticos que los observados en los meses de invierno.

- Esta tendencia sugiere un entorno de mercado más predecible y estable, reforzado por una sólida producción solar, aliviando efectivamente algunas de las presiones de la demanda.

Agosto 2025

- Los precios medios mantuvieron una trayectoria similar a la de julio, rondando los 70-72 €/MWh.

- Sin embargo, el análisis del diagrama de caja revela una gama más amplia de fluctuaciones de precios, con valores atípicos ocasionales que superan los 120 €/MWh, lo que indica un resurgimiento de la volatilidad del mercado. Esta renovada inestabilidad probablemente se atribuya a las olas de calor extremas, el aumento de las demandas de enfriamiento y la naturaleza intermitente de la generación de energía renovable.

- En consecuencia, aunque el mercado promedió alrededor del mismo nivel que el mes anterior, experimentó mayores oscilaciones a lo largo del mes, lo que refleja las fluctuaciones en curso en la dinámica de la oferta y la demanda.

Tendencias y futuros de mercado

Source: Haya Energy Solutions

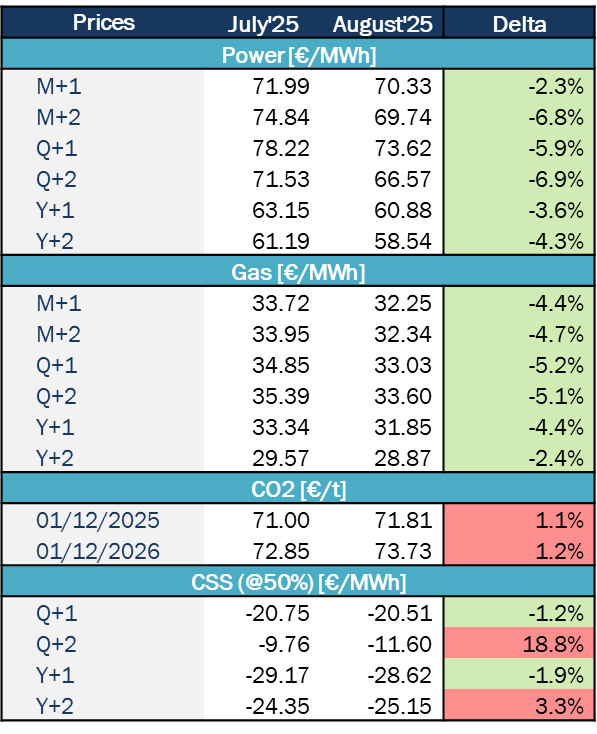

Entre julio y agosto de 2025, los mercados energéticos comenzaron a anticipar precios más bajos tanto para la electricidad como para el gas, mientras que los precios de los derechos de emisión de carbono tendieron ligeramente al alza. Los precios de la energía disminuyeron en todos los vencimientos, y las caídas más significativas se produjeron en contratos a corto plazo como M+2 y Q+2, que cayeron alrededor de un 7%. Este descenso sugiere una perspectiva de demanda debilitada o unas condiciones de oferta más cómodas a medida que nos acercamos a los meses de otoño e invierno.

Del mismo modo, los precios del gas cayeron aproximadamente un 4-5% en toda la curva, lo que refleja la confianza en los niveles de almacenamiento y la suficiencia de la oferta, así como un pronóstico de demanda moderado. Por el contrario, los precios del dióxido de carbono (CO₂) experimentaron un modesto aumento, con un aumento de alrededor del 1 % tanto para los vencimientos de 2025 como para los de 2026. Este aumento indica una presión regulatoria continua y expectativas más estrictas con respecto a los derechos de emisión.

A pesar de la caída de los precios del gas, los diferenciales de chispas limpias se mantuvieron firmemente negativos, lo que destaca la continua falta de rentabilidad de la generación a gas. Si bien algunos márgenes a corto plazo mostraron una ligera mejora, los diferenciales a lo largo de la curva a largo plazo se deterioraron. Este deterioro se produjo porque la caída en los precios de la energía superó la reducción en los costos de combustible.

En general, la actualización de agosto muestra un panorama de relajación de los fundamentos de la energía y el gas, junto con un precio del carbono más firme. Este escenario deja a las plantas de gas estructuralmente desafiadas y subraya la importancia continua de las energías renovables y las tecnologías bajas en carbono en la combinación de generación de energía.

SP Baseload Power price (€/MWh)

SP Peak load Power price (€/MWh)

EUA price (€/t)

MIBGas price (€/MWh)

Coal Price ($/Tn)

Gas efficiency: 52%

Coal efficiency: 38%

Gas vs. Coal Price (€/MWh)

Gas efficiency: 52%

Coal efficiency: 38%