A medida que Europa intensifica sus esfuerzos por lograr la independencia energética y descarbonizar sus sistemas energéticos, el biogás se ha convertido en un componente fundamental del panorama de las energías renovables.

Derivado de materiales orgánicos mediante digestión anaeróbica, el biogás ofrece una alternativa sostenible a los combustibles fósiles, contribuyendo a la reducción de residuos, de gases de efecto invernadero y fomentan la seguridad energética. Este artículo propone analizar la situación actual del biometano en Europa, la dinámica del este mercado, las tecnologías clave, el desarrollo en cada país y los mecanismos de apoyo que configuran el futuro de este sector.

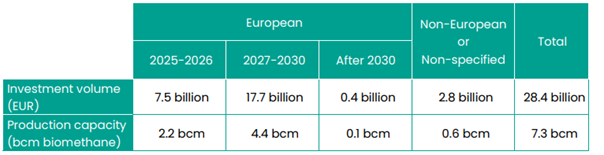

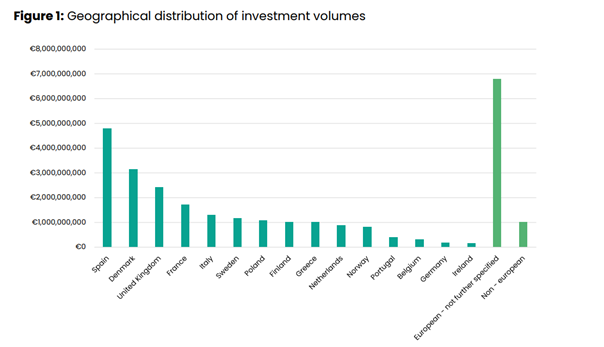

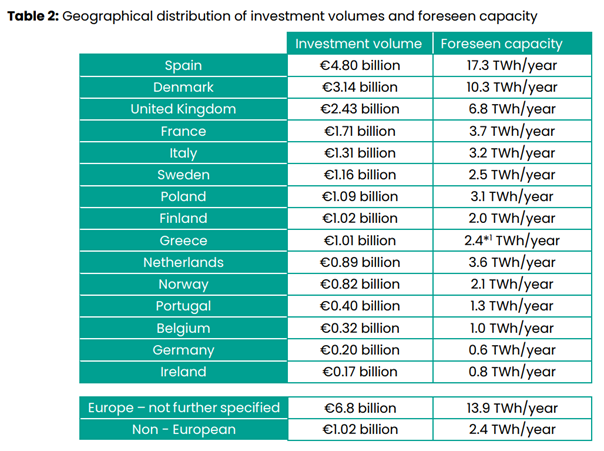

Fuente: EBA Biomethane Investment Outlook 2025

Fuente: EBA Biomethane Investment Outlook 2025

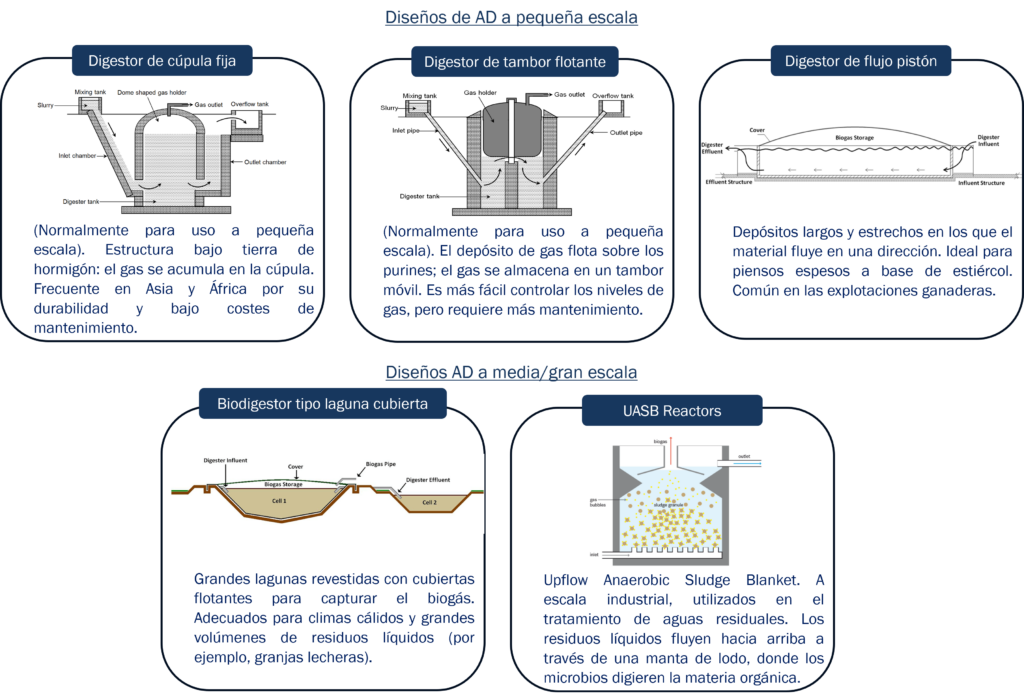

Según las perspectivas de inversión en biometano para 2025 de la asociación europea del biogás (EBA), la capacidad instalada de producción de biometano en Europa alcanzará los 7 000 bcm anuales a finales del primer trimestre de 2025, lo que representa un aumento del 9% respecto a 2024. A pesar de este crecimiento, el impulso está empezando a frenar, lo que evidencia la necesidad urgente de orientaciones políticas más claras y objetivos vinculantes para sostener la expansión del sector. Las perspectivas identifican un sólido compromiso de esta industria, con €28 000 millones asignados a la inversión en la producción de biometano (1 000 millones más que el año pasado), con una previsión de 7,3 bcm/año de capacidad de biometano para 2030. El número total de plantas de biometano en Europa también aumentó de 1.548 a 1.678 entre 2024 y 2025, con 165 nuevas plantas en funcionamiento.

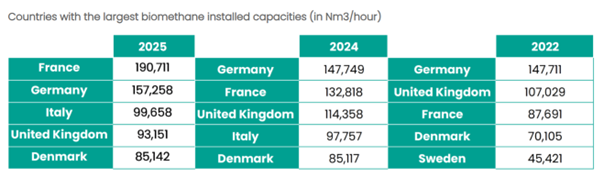

Principales dinámicas del mercado europeo y tecnologías del biogás

El mercado europeo del biometano tiene objetivos ambiciosos y normativas en evolución. Iniciativas como REPowerEU apuntan a 35 bcm de biometano para 2030, mientras que Fuel EU Maritime y la Directiva de Energías Renovables III (REDIII) impulsan la demanda al exigir combustibles renovables y promover materias primas diversas y sostenibles.

La oferta depende de la disponibilidad de materias primas, es decir, de los residuos orgánicos y de la tecnología de conversión. Por otro lado, los costes de transporte y el rendimiento son consideraciones clave. Desde el punto de vista de la demanda, los requisitos ESG (Environmental, Social and Governance, por sus siglas en inglés) y los cambios legislativos, como la eliminación progresiva de los derechos de emisión gratuitos en el marco del sistema de Comercio Derechos de Emisiones de la Unión Europea (ETS), están impulsando significativamente el biometano.

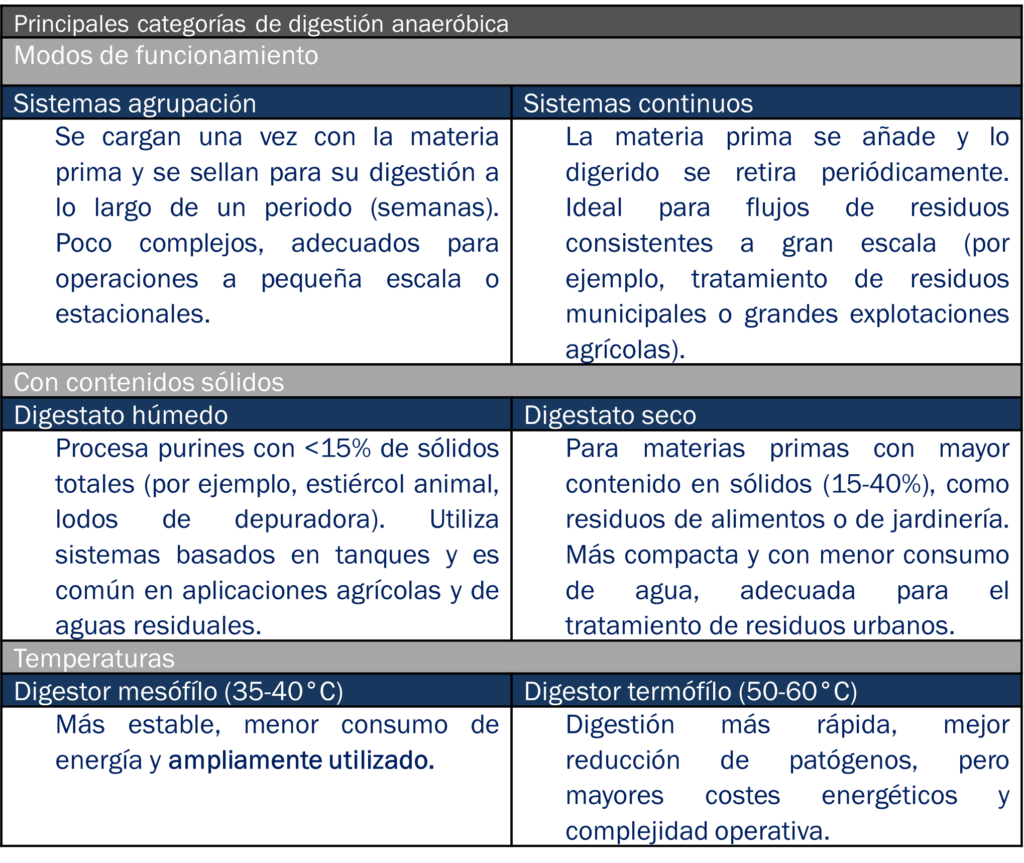

De ahí que existan varios diseños en cuanto al digestor de una planta de biogás en función de la infraestructura disponible y del tamaño de la operación:

Costes de la producción de biometano

El LCOE para la producción de biometano a escala mundial oscila entre 50 y 130€/MWh, en función del tipo de materia prima, el tamaño de la planta, la tecnología elegida, la ubicación geográfica y las necesidades de pretratamiento. Más allá de los costes directos, el biometano aporta un valor significativo por sus características medioambientales (como las Garantías de Origen o la prueba de sostenibilidad).

Enfoque por países: Francia, España y Alemania

Francia: líder del sector

Fuente: EBA Webinar 25 June 2025 “Momentum matters: Mapping biomethane rollout and investment trends across Europe”

Fuente: EBA Webinar 25 June 2025 “Momentum matters: Mapping biomethane rollout and investment trends across Europe”

Francia lidera actualmente la producción de biometano en Europa, superando Alemania con un 21% más de producción y el triple de plantas. A pesar de este liderazgo en número de plantas, las instalaciones francesas tienen un tamaño medio inferior, de 251 Nm³/h. La nueva estrategia francesa de energía y clima (PPE3) fija un ambicioso objetivo de 44 TWh de biometano inyectado de aquí a 2030. Este crecimiento se apoya en gran parte en mecanismos públicos, especialmente el régimen de “obligation d’achat”, que ofrece una tarifa de compra garantizada. Además, la Ley de Clima y Resiliencia de 2021 introdujo los “Certificats de Production de Biogaz (CPB)”, que obligan a los proveedores de gas a garantizar una proporción mínima de biometano, creando un nuevo incentivo de mercado.

Según, el regulador energético francés, CRE, tras el análisis de 700 instalaciones, el LCOE de las centrales francesas es de unos 130 euros/MWh. Este coste es más elevado en las instalaciones industriales (unos 175 euros/MWh) que en las agrícolas (unos 130 euros/MWh), debido sobre todo a los mayores gastos operativos.

En cuanto a los costes, los costes de inversión (CAPEX) disminuyeron un 6% anual de 2017 a 2021 antes de aumentar un 11% en 2023 debido a la inflación. Los gastos de explotación (OPEX) también son más elevados para las plantas industriales (alrededor de 100 €/MWh) que para las centrales agrícolas (alrededor de 70 €/MWh), con un aumento del 6% en 2023.

La rentabilidad de los proyectos, medida por la Tasa Interna de Retorno (TIR), es generalmente buena, con una mediana del 13,9%. Sin embargo, la rentabilidad varía significativamente: las instalaciones autónomas agrícolas muestran una TIR mediana del 15,4%, mientras que los proyectos territoriales agrícolas se sitúan en el 11,2%, y las plantas territoriales industriales son mucho más bajas, con un 4,5%. Estas diferencias han llevado a la CRE a recomendar el ajuste de los mecanismos de apoyo para mejorar la orientación y la eficiencia.

España: un rol emergente

Reconocido por la EBA por su elevado potencial de biometano, España está aumentando rápidamente su apuesta por el biogás, impulsado por los objetivos nacionales y de la UE en materia de energías renovables. Sus abundantes recursos agrícolas y de residuos orgánicos posicionan a la península ibérica para una expansión significativa. España se identifica como un precursor con el mayor volumen de inversiones previstas, asegurando 4.800 millones de euros para futuros proyectos, lo que se traduce en 17,3 TWh/año de capacidad prevista, y se destaca por importantes inversiones en nuevos mercados.

Fuente: EBA Biomethane Investment Outlook 2025

Fuente: EBA Biomethane Investment Outlook 2025

La transformación de este potencial en plantas operativas reales en España comporte riesgos mínimos en gran medida a través de acuerdos comerciales de compra de biometano a largo plazo, en lugar de depender principalmente de las tarifas de alimentación tradicionales. Este enfoque sugiere una estrategia impulsada por el mercado que podría posicionar a España como un país productor principalmente para la exportación de biometano en el futuro, aprovechando sus considerables recursos nacionales para satisfacer la demanda internacional.

Los reguladores españoles proponen subvenciones específicas y primas de alimentación mejoradas, sobre todo para proyectos agrícolas de alta eficiencia en regiones desatendidas.

Alemania: un líder maduro

Alemania es desde hace tiempo líder europeo en biogás, con la mayor capacidad instalada. Su mercado maduro, impulsado inicialmente por las fuertes subvenciones, se centra ahora en la transformación del biogás en biometano para la inyección en red y el transporte. La extensa red de plantas de Alemania proporciona una base sólida para el crecimiento y la innovación, especialmente en la integración del biometano en su combinación energética. Alemania tiene un volumen de inversión previsto de 20 000 millones de euros, lo que supone 0,6 TWh/año de capacidad prevista.

Las autoridades federales alemanas están reevaluando los planes de apoyo para hacer frente al envejecimiento del parque de plantas, promover la repotenciación e incentivar mejor el uso de materias primas sostenibles, especialmente a la luz de los objetivos de neutralidad climática para 2045.

Resumen de las diferencias geográficas

| Key Category | Spain | Germany | France |

| Market Stage | Emerging biogas powerhouse | Mature, established market | Current EU leader in biomethane production |

| Foreseen Capacity | 17.3 TWh/year planned | 0.6 TWh/year planned | 3.7 TWh/year by 2030 (target) |

| Main Support Mechanism | BPAs (Biomethane Purchase Agreements) | Historical Feed-in Tariffs (EEG); future support under review | Feed-in Tariff («Obligation d’Achat») + Biogas Production Certificates (CPB) |

| Strategic Direction | Biomethane export hub leveraging domestic resources | Modernization + repowering of aging fleet for net-zero by 2045 | Domestic growth to meet 2030 targets with state-driven support |

Evolución de los mecanismos de apoyo y perspectivas de futuro

Fuente: EBA Webinar 25 June 2025 “Momentum matters: Mapping biomethane rollout and investment trends across Europe”

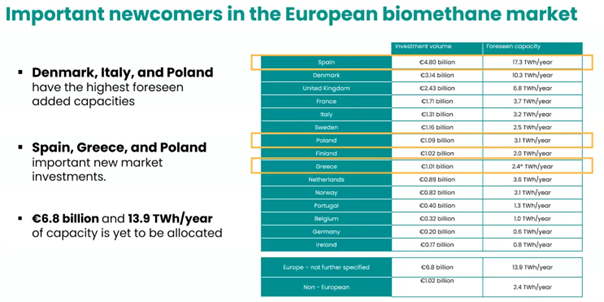

En toda Europa, el apoyo normativo está pasando de las subvenciones tradicionales a los sistemas de licitación. Los países están implantando cuotas de biometano para los proveedores de energía y promocionándolo como combustible para el transporte mediante exenciones fiscales. El reconocimiento del biometano en el sistema de Comercio Derechos de Emisiones de la Unión Europea (ETS) también fomenta los acuerdos de compra de biometano. España, Dinamarca y el Reino Unido lideran los volúmenes de inversión previstos, mientras que Dinamarca, Italia y Polonia tienen las mayores capacidades añadidas previstas, y España, Grecia (1.010 millones de euros de inversión, 2,4 TWh/año de capacidad) y Polonia (1.090 millones de euros de inversión, 3,1 TWh/año de capacidad) preveen nuevas e importantes inversiones en el mercado.

A pesar de los retos planteados por las crisis energéticas y la inflación, el sector del biometano en Europa demuestra una notable resistencia y crecimiento. Los esfuerzos en curso para perfeccionar el apoyo, diversificar las materias primas y explorar nuevas vías de valorización señalan un futuro dinámico. El compromiso colectivo de la industria, los responsables políticos y los desarrolladores es crucial para aprovechar todo el potencial de esta vital fuente de energía renovable.

Comparación del biometano con el gas natural

Aunque el biometano ofrece importantes ventajas medioambientales y de seguridad energética, actualmente su coste es superior al del gas natural de origen fósil. A principios de 2025, el precio medio del gas natural en Europa oscila entre 25 y 45€/MWh, fluctuando debido a factores geopolíticos y estacionales. Este precio es sustancialmente inferior al LCOE del biometano, que oscila entre 50 y 130 euros por MWh según el país, la materia prima y el tipo de planta.

En términos de escala, la capacidad de producción de biometano en Europa alcanzó los 7 000 millones de m³ (bcm) anuales en el primer trimestre de 2025. Esta cifra contrasta fuertemente con el consumo total de gas natural de la UE, que era de aproximadamente 332 bcm en 2024: el biometano constituye poco más del 2% del consumo de gas de la UE.

A pesar de su sobrecoste actual, el biometano ofrece un valor climático superior, apoya a las economías locales y mejora la resistencia del suministro, algo especialmente importante en un contexto de suministro de gas posterior al aprovisionamiento ruso. Además, con el endurecimiento de los precios del carbono en el marco del Comercio Derechos de Emisiones de la Unión Europea (ETS) y el creciente valor de los atributos de sostenibilidad (por ejemplo, las garantías de origen), se espera que la diferencia económica entre el biometano y el gas natural se reduzca en los próximos años.

Lourdes Granados Mesa & Thibault Uhl

(Última actualización octubre 2025)