Los mercados financieros ofrecen un fascinante reflejo del sentimiento colectivo. El precio de una acción no es solo el resultado del rendimiento actual de una empresa: refleja el valor descontado de los beneficios futuros que anticipan los inversores. Cuando una acción supera el rendimiento, las expectativas se revisan al alza. Cuando cae bruscamente, el mercado señala que las perspectivas futuras parecen menos prometedoras. En un sector tan dinámico y políticamente sensible como el de la energía, estos cambios de expectativas son especialmente pronunciados.

En los últimos diez años, el mercado energético ha experimentado varios ciclos narrativos: el auge de las renovables, el colapso y luego el inesperado repunte del petróleo y del gas, el regreso gradual de la energía nuclear y la euforia, a veces exagerada, en torno al hidrógeno. Los ETFs (en inglés Exchange Traded Funds) sectoriales ofrecen una perspectiva valiosa para observar estos movimientos porque agrupan el rendimiento de múltiples empresas representativas dentro de una misma tecnología o sector determinado. Su trayectoria refleja el sentimiento del mercado hacia todo un segmento en vez de hacia un único actor individual.

Este artículo, que no constituye un consejo de inversión, pretende resumir las principales tendencias históricas de las tecnologías que forman parte de la transición energética sin prever el rendimiento futuro. Optamos por analizar la rentabilidad del precio de los ETF en lugar de la rentabilidad total, ya que nuestro propósito es entender cómo han evolucionado las expectativas del mercado en cada sector.

Energía solar: el mejor rendimiento de la década, pero con un perfil cíclico

Si la evolución del sector solar pudiera resumirse en una sola imagen, sería una curva con tendencia ascendiente, pero con oscilaciones drásticas. El ETF TAN, que sigue a las principales empresas fotovoltaicas, muestra una rentabilidad aproximada del 80 % en la última década. Pero esta media oculta una volatilidad extrema.

Entre 2019 y 2021, el TAN subió más de un 200%, impulsado por una combinación muy favorable de factores: bajada de los costes de los paneles, políticas públicas favorables, refuerzo de las ambiciones climáticas y capital abundante. La creencia dominante era que la energía solar se convertiría en el pilar de la transición energética mundial.

Este auge se vio interrumpido por una corrección brusca: aumento de los intereses, inflación de los costes de los materiales, presión sobre los márgenes por sobrecapacidad asiática y desaceleración de las tasas de instalación en algunos mercados. Entre 2022 y 2024, el TAN perdió casi la mitad de su valor. El mercado no abandonó el potencial de la energía solar, sino que corrigió las expectativas a la baja hasta niveles más realistas, reflejando la dificultad de mantener un crecimiento rentable en un entorno competitivo marcado por fuertes presiones de costes.

Energía eólica: gran potencial, fuertes limitaciones

La energía eólica, a través del ETF ICLN, que incluye a numerosos actores del sector eólico y de las energías renovables, en general, presentó una rentabilidad aproximada del 45 % en diez años. Al igual que la fotovoltaica, experimentó un fuerte optimismo entre 2018 y 2021, impulsado por el auge de proyectos offshore en Europa y por políticas ambiciosas de energías renovables.

Pero en 2022 y 2023, la tendencia alcista decayó. La inflación de materias primas, el aumento de los costes de financiación y los retrasos en las licitaciones offshore perturbaron todo el panorama. El mercado reconoció que la rentabilidad en algunas partes del sector era más frágil de lo esperado. Las valoraciones cayeron bruscamente, no porque la tecnología eólica careciera de potencial, sino porque las condiciones financieras e industriales en relación con la actividad se habían deteriorado.

Petróleo y gas: la inesperada resiliencia de los combustibles fósiles

Los hidrocarburos están lejos de desaparecer, y los mercados se dieron cuenta de ello de forma abrupta a partir del 2021 – quizá sea esta la lección más importante de la década.

El ETF XLE, que representa a las principales compañías estadounidenses petroleras y gasísticas, registró un rendimiento del +55% en los últimos diez años. Sin embargo, la primera mitad de la década sugería un descenso a largo plazo: la caída del precio del petróleo entre 2014 y 2016, el aumento de las ambiciones climáticas, los márgenes crónicamente reducidos y el colapso histórico de la demanda en 2020 durante la crisis del Covid. En ese momento, el XLE se encontraba en territorio profundamente negativo.

Pero la recuperación de la economía tras la pandemia, la crisis energética europea de 2022 y el aumento de los precios del gas transformaron por completo la situación. Entre 2020 y 2023, el XLE duplicó (y triplicó desde sus mínimos), impulsado por tensiones geopolíticas y años de subinversión que dejaron la oferta estructuralmente ajustada. Los inversores revisaron al alza sus expectativas, reconociendo que el petróleo y el gas seguirían siendo esenciales durante más tiempo del que se pensaba.

La nuclear: aumento continuo pero prudente

La energía nuclear es un caso especial en comparación con la solar o el petróleo porque ningún ETF se centra exclusivamente en la generación de electricidad nuclear. El indicador más común es el ETF URA, centrado en el uranio y las compañías mineras que lo extraen.

En términos de rentabilidad pura de precios, excluyendo la reinversión de dividendos, el URA muestra un crecimiento moderado, pero claro durante diez años, coherente con el renovado interés del mercado por la energía nuclear. La tendencia es positiva pero más atenuada de lo que sugieren las métricas de rendimiento total, ya que gran parte del rendimiento histórico del ETF URA proviene de las distribuciones del sector minero.

Esta tendencia al alza refleja tres dinámicas estructurales: el reconocimiento del papel de la energía nuclear en la descarbonización, la aparición de los pequeños reactores modulares (SMR) y el aumento del precio del uranio impulsado por el crecimiento anticipado de la demanda global.

Aun así, el mercado sigue siendo prudente. Los grandes proyectos nucleares siguen enfrentándose a altos costes, retrasos recurrentes y un apoyo político fluctuante. El interés de los inversores es real pero medido: la energía nuclear se considera esencial, aunque lenta en desplegarse.

Hidrógeno: de omnipresencia a reconsideración de su auge

El hidrógeno verde probablemente sea la tecnología que ha producido los cambios más drásticos en el mercado, aunque la perspectiva a diez años sea limitada ya que los ETFs dedicados son relativamente nuevos.

Los dos principales ETFs de hidrógeno son:

- Global X Hydrogen ETF (HYDR) – lanzado en julio 2021

- Defiance Next Gen H2 ETF (HDRO) – lanzado en marzo 2021

Tras su creación, estos ETFs se beneficiaron de un fuerte impulso: políticas públicas ambiciosas (UE, Corea, Japón, EE.UU.), grandes anuncios industriales y esperanzas de descarbonizar el acero, el transporte y los fertilizantes. Desde mediados del 2021 hasta finales de este mismo año, tanto HYDR como HDRO subieron rápidamente, reflejando el entusiasmo del mercado.

Pero a partir del 2022, sus precios cayeron bruscamente, situándose por debajo de los niveles iniciales. Este cambio de tendencia refleja una profunda revisión de las expectativas:

- Los costes de producción del hidrógeno verde son elevados

- Fuerte dependencia de las subvenciones

- Número limitado de proyectos totalmente operativos

- Incertidumbre en torno a los usos finales

- El aumento de los tipos de interés penaliza los proyectos con un capital importante

Los datos históricos limitados impiden sacar conclusiones a largo plazo. Sin embargo, el mercado presenta claramente un cambio de tendencia; el entusiasmo del 2021 se transformó en una normalización en los años 2022–24. Los ETFs de hidrógeno ya no representan una apuesta por una revolución inminente, sino un interés cauteloso en aplicaciones industriales específicas que tardarán años en madurar.

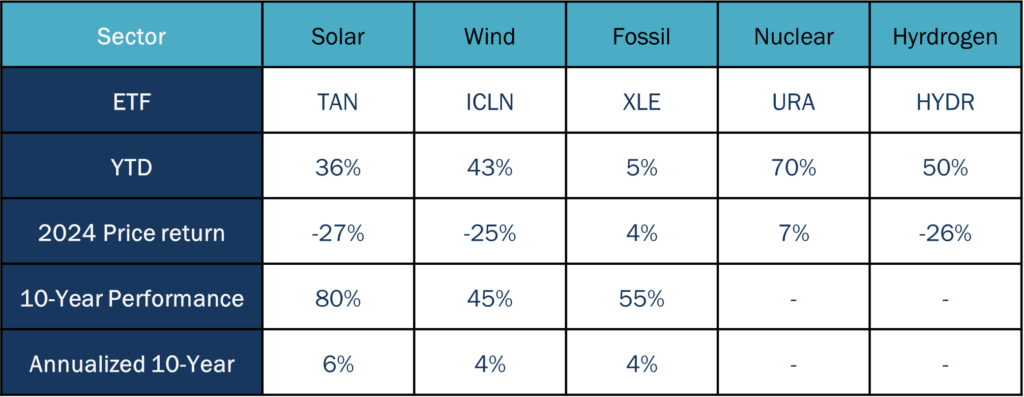

Tabla resumen:

Conclusión: los mercados no predicen; narran

De esta década se sacan tres lecciones.

En primer lugar, los mercados premian las tecnologías que imponen una narrativa poderosa, como ocurrió con la energía solar, la eólica y el hidrógeno. En segundo lugar, pueden revertirse rápidamente las expectativas cuando cambian las condiciones económicas, como se vio en las correcciones del 2022–24. Por último, los mercados también pueden recuperar el valor en sectores que estaban en declive, como el petróleo y el gas, cuando las realidades geopolíticas y físicas lo demuestran.

Los ETFs sectoriales nos ayudan a observar estos cambios de tendencia: no predicen qué tecnología dominará en el futuro, pero muestran cómo los inversores reevalúan constantemente al alza o a la baja en función de sus esperanzas o riesgos.

Thibault Uhl