Depuis le début de l’année 2025, les marchés gaziers européens subissent des pressions importantes ; l’offre et la demande connaissent un équilibre délicat. Les prix ont augmenté par rapport à l’année précédente en raison de tensions géopolitiques au Moyen-Orient et en Russie, des ruptures dans l’approvisionnement, des faibles niveaux des réserves de gaz, d’un équilibre restreint entre l’offre et la demande de GNL (Gas Naturel Liquéfié) et des températures changeantes. Néanmoins, à moyen terme, les prix devraient se stabiliser grâce à l’essor de nouveaux projets de GNL et à la diversification des sources d’approvisionnement en Europe.

La demande de gaz diminue pendant les périodes de production maximale d’électricité provenant de sources renouvelables et toute avancée dans la résolution du conflit entre la Russie et l’Ukraine pourrait contribuer à une réduction des prix. De plus, des pays comme l’Australie et le Qatar devraient augmenter leurs exportations de GNL, tandis que les États-Unis s’imposent comme acteur principal sur le marché du gaz en raison de leur importante capacité d’exportation de GNL et des prix faibles du gaz sur le marché intérieur. Cette évolution devrait atténuer les restrictions mises en place par l’Europe concernant l’importation de gaz russe par gazoduc.

Analysons de plus près les perspectives gazières :

- Situation actuelle, à la fin de l’hiver

- Tendances qui auront une influence les mois à venir.

- Etat des lieux sur les tensions actuelles ayant un impact sur l’offre et les prix.

Des réserves de gaz faibles à la fin de l'hiver

Selon l’analyse pré-hivernale de HES (Perspectives hivernales et sécurité de l’approvisionnement énergétique, octobre 2024), les niveaux de stockage de gaz en Europe avaient un niveau confortable à 94,37 % au 30 septembre. Il convient de rappeler que depuis le début de l’invasion russe, l’Union européenne a imposé un niveau minimum de réserve de gaz à 90 % au 1er novembre (versus 80%). Cette mesure doit être respectée chaque année par tous les pays membres afin d’être prêt pour les mois de forte demande de l’hiver gazier.

Fin février 2025, les stocks de gaz naturel sont à moins de 40 % pour la plupart des pays européens. Ces niveaux ont considérablement baissé par rapport à la même date en 2024 (voir tableau 1)

Tableau 1 : Niveaux de stockage de gaz, 04/03/2025 – Source : GIE (Gas Infrastructure Europe)

Les niveaux sont faibles par rapport aux années précédentes dans un contexte de températures froides, de reprise industrielle (inférieure au niveau d’avant la crise) et de forte demande. La demande européenne de gaz a connu une forte augmentation de 7 % en glissement annuel au quatrième trimestre 2024, en raison des facteurs suivants :

- Le phénomène de « Dunkelflaute » (terme allemand désignant une période de faible ensoleillement combinée à peu de vent qui fait chuter la production d’électricité renouvelable) devient plus fréquent en hiver dans toute l’Europe, ce qui favorise la production d’électricité à partir de gaz. Il faut contraster ce phénomène avec la tendance à long terme qui a une perspective baissière de la demande de gaz dans ce secteur en raison de la croissance des énergies renouvelables et de la disponibilité du nucléaire. Des pics de consommation de gaz à court terme se produiront lors des périodes de temps plus froid.

- La reprise fragile de la demande de gaz industriel s’est poursuivie, mais elle reste bien en deçà des niveaux d’avant la crise, entravée par une faible production manufacturière et des incertitudes économiques.

- Les températures plus froides au quatrième trimestre ont entraîné une légère augmentation de la demande de gaz pour le chauffage, mais les habitudes des consommateurs en matière d’économie d’énergie persistent. En France, par exemple, l’hiver 2024/2025 a été le plus froid depuis 7 ans.

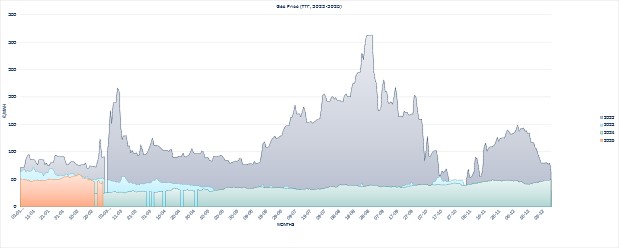

Au cours des six derniers mois, les prix spot du gaz TTF ont augmenté de 18,49 %. Les contrats day-ahead sur le TTF néerlandais ont atteint 55,90 €/MWh le 10 février (voir graphique ci-dessous).

Contrats day-ahead gaz TTF, 01/2022 – 02/2025 – Source : HES

Tensions sur l'approvisionnement en gaz

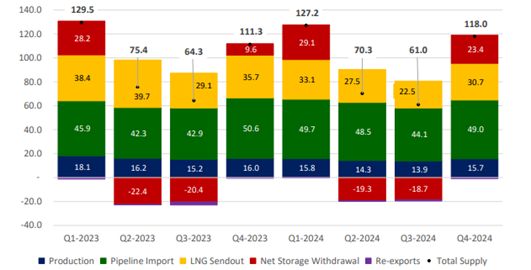

Approvisionnement en gaz de l’UE-27 et du Royaume-Uni par source (BCM) Source : J. Sharples (OIES). Données d’Eurostat, ENTSOG, National Gas Transmission (Royaume-Uni), Gas infrastructure Europe.

Les importations par gazoduc ont été la principale source de gaz en Europe en 2024. La Norvège est restée le premier fournisseur de gaz par gazoduc de l’UE, avec 42 %, suivie par la Russie (18 %) et l’Algérie (16 %).

La part du volume total de gaz provenant de Russie a diminué de 40 % à 9 % entre 2021 et 2023 mais les importations de gaz naturel russe ont atteint 18 % en 2024. L’UE reste un gros consommateur de gaz naturel et de GNL russe ; uniquement sur octobre 2024, l’UE a acheté 49 % des exportations russes de GNL et 50 % de l’ensemble de ses exportations de gaz par gazoduc.

Au début de l’année 2025, la fin de l’accord de transit de gaz Gazprom-Naftogaz a accru l’incertitude sur le marché du gaz en Europe. L’approvisionnement en gaz de l’Europe s’en est trouvé réduit, laissant la ligne TurkStream comme seule voie d’importation du gaz russe en Europe. De plus, la guerre entre la Russie et l’Ukraine se poursuit. Les dernières nouvelles font état d’une reprise des contacts entre les responsables russes et américains, qui ont eu lieu en février 2025, en vue d’un accord potentiel pour mettre fin à la guerre, mais en excluant la partie ukrainienne. D’autres pourparlers ont eu lieu au début de ce mois de mars pour explorer les opportunités économiques et d’investissement entre l’Ukraine et les États-Unis qui pourraient mettre fin à la guerre et trouver la « paix » par un accord avec la Russie.

Nous pouvons rappeler que depuis le début de la guerre, l’Europe a ajouté 78,6 milliards de m3 de nouvelles capacités de regazéification du GNL (dont 70,9 milliards de m3 ajouté par l’UE) dans un potentiel scénario de croissance des importations de GNL. Toutefois, le taux d’utilisation moyen des terminaux de l’UE n’a pas eu le développement escompté et est passé de 58 % en 2023 à 42 % en 2024. Certains projets sont même bloqués ou annulés. Les principaux importateurs de GNL de l’UE sont les États-Unis (45 %), suivis par la Russie (19 %), le Qatar (12 %) et l’Algérie (8 %).

Les États-Unis exhortent l’Union européenne à acheter davantage de GNL américain et ont menacé d’imposer des droits de douane si les demandes n’étaient pas satisfaites. En réponse, un accord sur le GNL est en cours de négociation, bien que l’UE continue à diversifier ses sources d’approvisionnement.

Au niveau mondial, en 2024, la région Asie-Pacifique (principal acteur dans la demande de GNL) a représenté près de 45 % de la croissance supplémentaire de la consommation de gaz, grâce à l’expansion économique. Cette concurrence pour la demande de GNL a eu un impact sur les prix, qui sont internationaux et dépendent de l’appétit pour le gaz dans d’autres parties du monde.

L’Europe devrait bénéficier des transformations des marchés mondiaux. L’interdiction attendue par l’Union européenne d’importer du gaz naturel liquéfié russe pourrait entraîner une baisse des prix du gaz étant donné que les approvisionnements seraient redirigés vers les marchés asiatiques, réduisant ainsi la concurrence du GNL américain. Alors que la dynamique de l’offre et de la demande de GNL devrait rester tendue jusqu’en 2025, un excédent devrait se faire ressentir à la fin de l’année 2025 ou en début 2026.

La perspective d’une plus grande stabilité des prix du gaz est liée à l’augmentation du GNL en provenance des États-Unis et du Qatar, qui devrait augmenter de 60 % d’ici 2030. En outre, Bruxelles prévoit de poursuivre une stratégie différente en s’appuyant sur des fournisseurs fiables pour trouver des importations à des prix compétitifs sur des projets d’exportation de GNL actuels et futurs. L’UE vise également à aider les consommateurs finaux pour obtenir des contrats à long terme afin de rendre l’énergie plus abordable.

Parallèlement, les tensions géopolitiques au Moyen-Orient continuent d’influer sur l’évolution de la situation énergétique mondiale en raison du rôle crucial de la région dans la production de pétrole et de gaz, ce qui compromet les exportations de GNL du Qatar vers l’Europe. On estime que les flux à travers le Golfe Persique représentent environ 20 % des exportations mondiales de gaz.

Les implications à long terme des conflits au Moyen-Orient sont encore incertaines et risquent d’être influencées par la dynamique actuelle de ces conflits ainsi que par le contexte géopolitique plus large de la région. Alors que les pays s’efforcent de naviguer dans cet environnement complexe, la relation entre les développements politiques et les prix mondiaux du pétrole restera un facteur crucial dans la formation des prix du gaz.

La principale conséquence de la situation précédement commentée se traduit par une exposition accrue au risque de la pression mondiale sur les prix du GNL en Europe, car les importations de GNL sont et seront nécessaires pour répondre à la demande à court et moyen terme.

La situation est-elle sous contrôle pour les mois à venir ?

Leviers qui auront un impact à court terme sur la sécurité de l’approvisionnement en gaz :

L’hiver touche à sa fin, mais une vague de froid, combinée avec une baisse de la production renouvelable et une forte demande pourrait encore réduire les réserves de gaz, ce qui exercerait une pression sur la saison de remplissage estivale.

À titre exceptionnel, les prix futurs de l’été sont plus élevés que ceux de l’hiver. Le problème est de savoir quelle quantité de gaz naturel sera nécessaire pour remplir les stocks de gaz en Europe. La saison estivale de remplissage des réserves de gaz exerce une pression sur les prix. Un nouveau mandat sera publié par la Commission européenne pour étendre sa réglementation sur le stockage du gaz d’ici la fin du mois de mars, proposant différents niveaux de stockage pour 2025.

Les fluctuations de prix complexifient la situation. Ces dernières sont dues à l’instabilité de la chaîne d’approvisionnement, aux événements géopolitiques et aux transactions spéculatives. Pour les consommateurs et les industries, il est donc difficile d’estimer les coûts liés à l’énergie.

Diversification des fournisseurs de GNL en Europe, mais impact de la concurrence sur la demande de GNL en raison de l’expansion économique dans la région Asie-Pacifique.

Les tensions géopolitiques continuent de façonner le paysage gazier mondial, avec les conflits en cours, les sanctions et les changements de politique stratégique pouvant entraîner des restrictions ou des réorientations de l'approvisionnement.

En conclusion, des tensions et des incertitudes persistent à moyen terme sur les perspectives des marchés gaziers européens. Des perturbations mineures imprévues du côté de l’approvisionnement, comme le changement de routes des bâteaux de GNL vers l’Asie, ou du côté de la demande, comme une fin d’hiver exceptionnellement froide, ou une augmentation de la consommation de gaz pour la production d’électricité en raison de la réduction des énergies renouvelables, pourraient déclencher une hausse importante des prix. Ce premier semestre risque de connaître une nouvelle période de forte volatilité des prix du gaz, comme nous l’avons déjà vécu en ce début d’année.

Bien que certains pays assouplissent les règles de stockage de gaz pour alléger la pression, une réserve tampon sera toujours nécessaire pour l’hiver prochain. Par ailleurs, le rétablissement de l’approvisionnement en gaz russe reste incertain. Bien que les pressions exercées par le président des Etats-Unis en faveur d’un cessez-le feu de la guerre en Ukraine aient eu un impact sur les prix, une paix durable semble peu probable dans un avenir proche.

Les niveaux des réserves de gaz européennes sont faibles et la région devra durant l’été les remplir à nouveau pour se préparer pour la prochaine saison hivernale. Même avec des températures plus chaudes et une augmentation des importations de GNL, les conditions d’approvisionnement devraient rester tendues jusqu’à ce que de nouveaux projets de GNL soient mis en service à l’horizon 2026. D’ici là, l’Europe doit améliorer son efficacité énergétique, diversifier ses approvisionnements et renforcer sa sécurité énergétique. Le gaz reste crucial pour la sécurité énergétique en Europe car il permet une production d’électricité flexible en complément des énergies renouvelables.

Céline Haya Sauvage & Cheyenne Rueda Lagasse