Análisis de mercado español

El análisis del mercado energético español es clave para comprender la dinámica y las tendencias que afectan al sector tanto a nivel local como internacional. En este análisis de mercado, abordamos los factores importantes que influyen en los precios de la energía, la oferta y la demanda, y las últimas políticas regulatorias. Esta completa panorámica te permitirá estar al día de los cambios semanales y anticiparte a las posibles variaciones del mercado energético, tanto en España como en otros mercados relevantes como Francia.

Indice

Enero 2026

Cifras clave del mes

Los mercados energéticos europeos han registrado cambios significativos respecto al mes anterior, con un repunte generalizado de los precios spot de la electricidad en la mayoría de los hubs, impulsado por el aumento de la demanda asociado a temperaturas muy bajas y por la menor aportación de las energías renovables en algunos casos. Frente a las fuertes caídas del mes pasado en Alemania y el Reino Unido, y con Francia situándose entonces como el mercado con el precio medio más bajo, los datos más recientes muestran un incremento sustancial de los precios spot.

El Reino Unido vuelve a destacar, con precios que alcanzan los 131,00 €/MWh, mientras que Alemania se sitúa en 110,20 €/MWh. Este movimiento refleja una renovada tensión del sistema y un aumento de los costes marginales de generación. Francia ha registrado un fuerte repunte hasta los 100,65 €/MWh, perdiendo así su posición como mercado más competitivo, mientras que España se mantiene como el hub de menor precio, con 80,26 €/MWh. Por su parte, Italia continúa operando con una prima estructural en torno a los 107,37 €/MWh.

Los mercados eléctricos europeos han mostrado un cambio de tendencia respecto al mes anterior debido al periodo invernal y las bajas temperaturas, además de la subida de precio estructural que supone la subida de gas.

En contraste con el repunte observado en los precios spot, los contratos Power Cal’27 han mostrado solo un aumento limitado respecto al mes anterior en Reino Unido, Alemania e Italia, manteniéndose en niveles prácticamente estables en España y Francia. Esto refleja un escenario a medio plazo en el que los mercados anticipan una cierta normalización de los costes de los combustibles a medida que se moderen las condiciones de frío extremo, mientras que España y Francia continúan beneficiándose de una elevada producción renovable y de una sólida disponibilidad nuclear de cara a 2026.

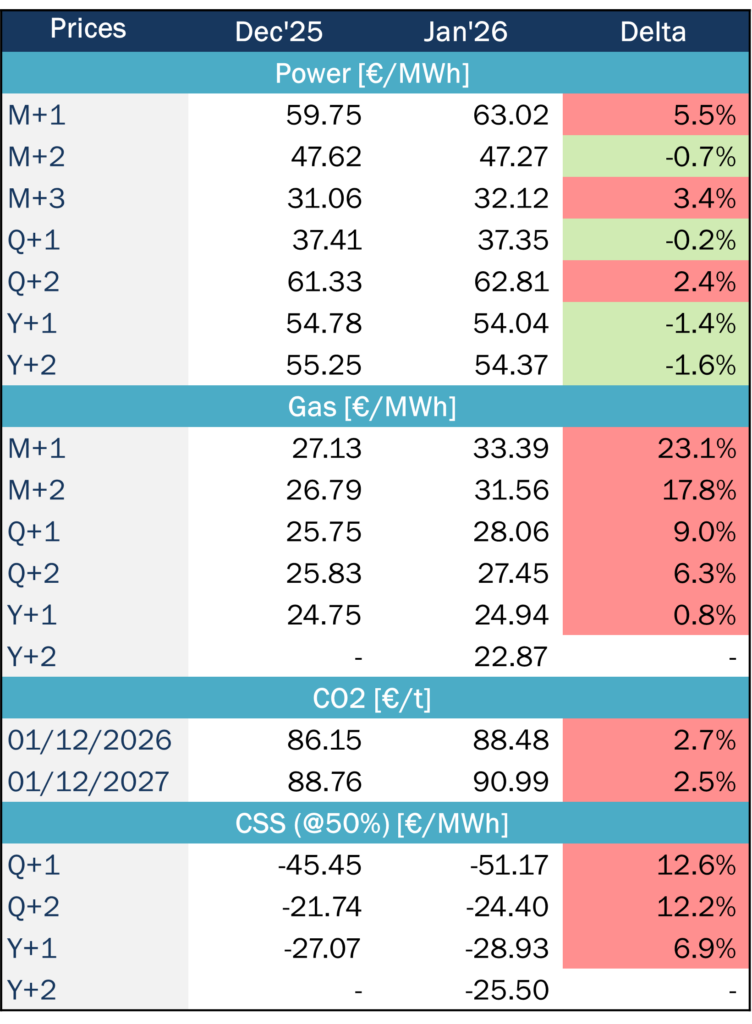

Los precios del gas se han estabilizado en el entorno de los 35 €/MWh tras alcanzar mínimos de varios meses en diciembre, mientras que los precios a plazo del gas siguen cotizando con descuento, reforzando las expectativas de un mercado estructuralmente más holgado. Por su parte, los precios del CO₂ se mantienen elevados, lo que sigue dando soporte a los costes de la generación térmica, a pesar del retroceso observado en las curvas forward de electricidad.

En conjunto, el mercado ha pasado de un entorno bajista en diciembre, dominado por factores meteorológicos y de elevada generación renovable, a un contexto spot más ajustado y volátil, mientras que los mercados a plazo continúan señalando una trayectoria más suave más allá de 2025.

Demanda energética y mix de generación

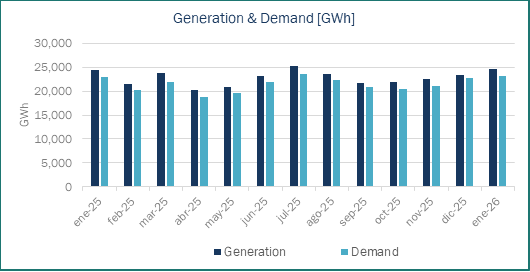

El gráfico muestra cuánta electricidad generó y consumió España cada mes desde enero de 2025 hasta enero de 2026. Los niveles de demanda fueron más altos en enero de 2026, y la generación de energía fue mayor que el año pasado. Tanto la demanda como la producción de electricidad aumentaron durante 2025, ya que la gente consumió más energía en invierno y hubo más electricidad disponible para satisfacer esa necesidad. A lo largo del año, la demanda de electricidad aumentó un 2,7 % en comparación con 2024, volviendo a los niveles observados antes de 2021. La generación creció aún más, un 3,6 %. Esta diferencia creciente entre la electricidad producida y la electricidad consumida pone de relieve el papel cada vez más importante de España en la exportación de electricidad. De hecho, 2025 fue el cuarto año consecutivo en el que España exportó más electricidad de la que importó, y la cantidad exportada aumentó significativamente hasta alcanzar casi 13 TWh.

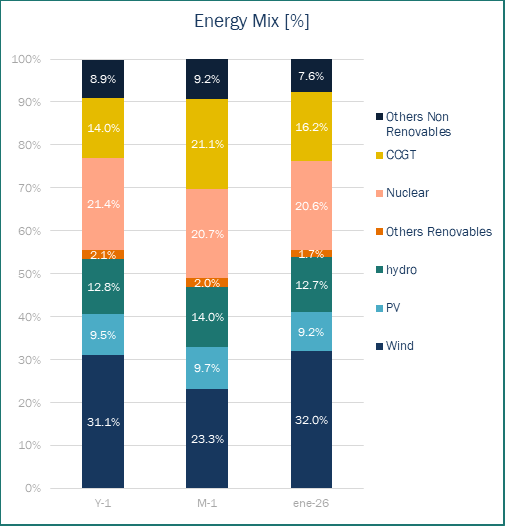

La estructura de generación en España en enero 2026 muestra cambios significativos con respecto a diciembre 2026 (M-1) y, en cambio, está alineada con la estructura del mismo mes del año anterior (Y-1). La matriz energética en España está fuertemente centrada en energías renovables, siendo la energía eólica la principal contribuyente. En enero de 2026, la energía eólica representaba el 32,0% del total de electricidad producida, algo superior al 31,1% del año anterior y significativamente más que el 23,3% del mes anterior. Este aumento indica mejores condiciones de viento en esta época del año.

La energía solar se mantuvo estable en torno al 9,2%, mientras que la energía hidroeléctrica, generada por ríos y presas, representó el 12,7%. Esto es similar al del año anterior, pero ligeramente inferior al 14,0% del mes anterior. En el ámbito energético tradicional, la energía nuclear se mantuvo estable en torno al 20,6%, proporcionando energía fiable al sistema.

La generación de gas, que utiliza turbinas de gas de ciclo combinado (CCGT), subió al 16,2% frente al 14,0% del año pasado. Sin embargo, esto es inferior al 21,1% más alto del mes anterior, lo que se traduce en que, con más energía eólica disponible, la dependencia del gas es menor.

En resumen, enero de 2026 muestra que la electricidad en España proviene principalmente de fuentes renovables, especialmente eólica, lo que ha reducido la necesidad de centrales de gas en comparación con finales de 2025. Mientras tanto, las fuentes nucleares e hidroeléctricas siguen desempeñando un papel clave para proporcionar seguridad de suministro al sistema.

Source: Haya Energy Solutions

Precios de las energía y panorama del mercado

Source: Haya Energy Solutions

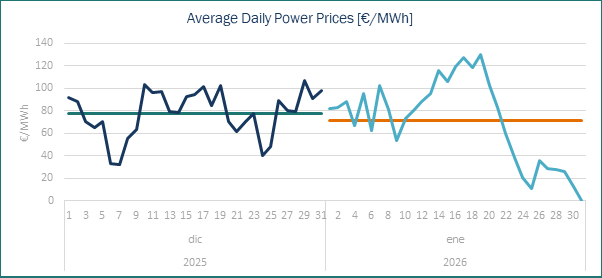

Los precios medios diarios de la electricidad en España durante diciembre de 2025 y enero de 2026 mostraron un cambio notable en el comportamiento del mercado entre los dos meses. En diciembre, los precios se mantuvieron mayormente en un rango de 60 a 105 €/MWh, con una media entre los altos 70 y bajos 80. Esto indica una situación estable, respaldada por algunas fuentes de energía renovable y una demanda moderada de electricidad.

Al comenzar enero de 2026, los precios inicialmente se mantuvieron altos, pero se volvieron mucho más impredecibles, alcanzando un máximo de más de 120 €/MWh a mediados de mes. Este salto sugiere que el mercado enfrentó condiciones más difíciles debido al frío, el aumento de los costes de producción o la menor disponibilidad de energía renovable.

Sin embargo, en la segunda mitad de enero, los precios cayeron bruscamente, alcanzando niveles muy bajos a finales de mes. Este descenso significativo apunta a un cambio en el mercado, probablemente debido a un aumento en la producción de energía eólica. En resumen, la comparación muestra una transición de precios estables en diciembre a fluctuaciones extremas en enero, que terminó con una notable disminución a medida que la generación de energía renovable se reactivó y las presiones del mercado se aliviaron.

Tendencias y futuros de mercado

Source: Haya Energy Solutions

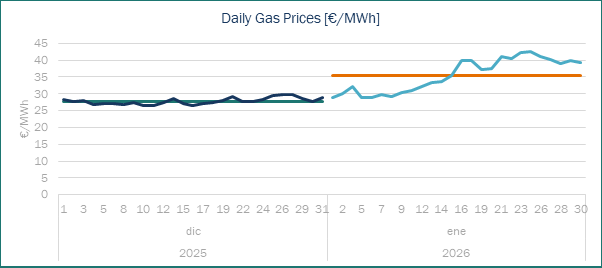

Los precios diarios del gas en España cambiaron entre diciembre de 2025 y enero de 2026. En diciembre, los precios del gas se mantuvieron bastante estables, manteniéndose mayormente entre 27 y 30 €/MWh. Esta estabilidad indica que había un buen equilibrio en el suministro de gas y poca demanda adicional en ese momento.

Sin embargo, cuando comenzó enero de 2026, los precios seguían siendo similares a los de diciembre, pero comenzaron a subir de forma constante a lo largo del mes. A mediados de enero, los precios subieron por encima de los 35 €/MWh y alcanzaron un máximo superior a los 40 €/MWh hacia finales de mes. Este aumento se debió al clima invernal más frío, que provocó un aumento de las necesidades de calefacción y de la demanda de energía. Además, los precios internacionales del gas natural licuado (GNL) también se fortalecieron. Factores macroeconómicos como las tensiones entre Irán y Estados Unidos también contribuyeron a las subidas.

A finales de enero, los precios bajaron ligeramente pero seguían por encima de la media de diciembre. En general, este cambio pone de manifiesto un paso de precios estables y más bajos del gas en diciembre a un mercado de gas mucho más fuerte y activo en enero, lo que ha provocado mayores costes para generar electricidad durante ese periodo.

SP Baseload Power price (€/MWh)

SP Peak load Power price (€/MWh)

EUA price (€/t)

MIBGas price (€/MWh)

Coal Price ($/Tn)

Gas efficiency: 52%

Coal efficiency: 38%

Gas vs. Coal Price (€/MWh)

Gas efficiency: 52%

Coal efficiency: 38%