Le charbon, cet emblème du XIXème siècle et d’une révolution industrielle déjà lointaine, appartient définitivement au passé. Partout, sa disparition est actée et il n’est question que de fermer des centrales électriques polluantes et de leur remplacement par d’autres énergies renouvelables et propres.

Et pourtant… le charbon n’est pas encore tout à fait « historique et pittoresque », enterré comme des terrils du nord de la France classés au patrimoine mondial par l’Unesco dès 2012. Le charbon n’est pas mort – loin s’en faut – et il agite même les marchés de l’énergie.

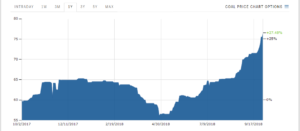

Le prix du charbon ne cesse en effet de grimper, atteignant même son plus haut niveau jamais observé depuis près de 6 ans. A contre-courant de l’évolution du mix combustible et des déclarations d’intentions écologiques, le prix du charbon progresse donc, et, allié à un prix de carbone en hausse, le dark spread étend son empire sur les marchés…

D’une sortie difficile …

Le 20 avril 2017, la presse titrait sur une journée sans charbon dans le mix électrique au Royaume Uni, une première en 135 années. Avant l’application de nouvelles normes environnementales européennes de 2021, et face à la hausse du coût du carbone et la baisse des coûts des énergies renouvelables, les producteurs d’électricité se désengagent du charbon. Mais le plus surprenant est que les compagnies minières leur emboîtent le pas : Ainsi BHP, le géant anglo-australien du charbon, qui a claqué au printemps la porte de… l’Association mondiale du Charbon ! Jugeant le lobby trop climato-sceptique, BHP a décidé de se désengager du charbon thermique. Un départ bientôt suivi par un celui d’un autre géant, Rio Tinto, qui arrête lui aussi le charbon thermique. On pourrait croire à un désamour définitif.

Mais la réalité du marché reste différente : en Europe, les centrales à charbon continuent de fournir le MW marginal, celui qui fixe le prix de l’électricité. Le prix de l’électricité y reste fortement corrélé à celui de l’API#2.

Si, d’ici 2030, les opérateurs de centrales à charbon européennes pourraient perdre 22 milliards d’euros en Europe selon Carbon Tracker (les opérateurs allemands encaissant le tiers de ces pertes, 7 milliards et les Polonais 3 milliards), seuls sept pays de l’Union européenne ont prévu de renoncer à l’électricité au charbon d’ici 2030 (le Royaume-Uni, la France, l’Italie, les Pays-Bas, le Danemark, la Finlande et le Portugal), soit à peine 27% des centrales charbon. La Pologne s’y refuse, de même que l’Espagne qui a versé 400 millions d’euros pour que ses centrales à charbon s’équipent de filtres (considérés par la Commission Européenne comme un avantage concurrentiel déloyal).

Si, d’ici 2030, les opérateurs de centrales à charbon européennes pourraient perdre 22 milliards d’euros en Europe selon Carbon Tracker (les opérateurs allemands encaissant le tiers de ces pertes, 7 milliards et les Polonais 3 milliards), seuls sept pays de l’Union européenne ont prévu de renoncer à l’électricité au charbon d’ici 2030 (le Royaume-Uni, la France, l’Italie, les Pays-Bas, le Danemark, la Finlande et le Portugal), soit à peine 27% des centrales charbon. La Pologne s’y refuse, de même que l’Espagne qui a versé 400 millions d’euros pour que ses centrales à charbon s’équipent de filtres (considérés par la Commission Européenne comme un avantage concurrentiel déloyal).

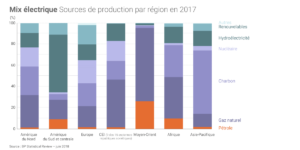

Même en Allemagne, qui doit d’urgence sortir du charbon si elle veut tenir son engagement de baisser de 40% ses émissions de CO2 d’ici à 2020, le charbon et le lignite fournissent encore 36% de la production électrique du pays. La « commission charbon » planche sur cette sortie : elle doit rendre ses premières analyses, dès cet automne 2018, mais elles sont d’ores et déjà battues en brèche par RWE.

En Europe, le secteur semble donc encore espérer que quelques fermetures chez les concurrents feront remonter les prix de l’électricité, et surtout compter sur le soutien des Etats.

Aux Etats-Unis, malgré la décision électoraliste de Trump de défaire le « Green Power Plan » de son prédécesseur et de suspendre les limites d’émission de CO2 fédérales, l’exploitation de charbon ne semble pas devoir repartir pas face à l’extraction bon marché du gaz de schistes. Pourtant les centrales charbon sont souvent, là aussi, celles qui fixent le prix marginal de l’électricité.

… à un paradoxal retour en force…

Depuis fin 2015 et la COP21 de Paris, le charbon a beau faire l’objet de nombreuses critiques, voire de campagnes de désinvestissements de grande ampleur, et être désigné comme « l’ennemi climatique n°1 », ce combustible reste toutefois de loin la principale source d’électricité dans le monde, comptant pour 38% de la production mondiale électrique, soit la même part qu’en… 1998 !

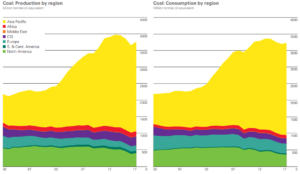

C’est donc d’abord une reprise de la consommation d’énergie primaire qui pousse le prix du charbon à la hausse. Une demande localisée dans la région Asie-Pacifique, qui concentre, aujourd’hui, les trois quarts, de la demande mondiale, contre 50% il y a quinze ans, en raison du développement économique et de la démographie galopante. Selon l’AIE, l’Agence internationale de l’énergie, la planète devrait consommer plus de 5,5 milliards de tonnes de charbon à l’horizon 2021. Parmi les énergies fossiles, la matière noire est, en effet, la plus abondante et demeure la moins chère.

Il est d’ailleurs rappelé par BP dans sa Statistical Review of World Energy que le parc de centrales à charbon est jeune : près de la moitié des capacités électriques de ce parc ayant été construites durant les 12 dernières années, et de nombreuses nouvelles constructions sont encore en projet ou à l’étude, notamment en Asie du Sud-Est. Ces centrales pourraient ainsi être encore en service en 2050, en l’absence de politiques accélérant leur fermeture.

… Avant un tournant de marché ?

Il y a donc eu une hausse de prix du charbon sous l’impulsion de la demande, mais cette hausse s’accompagne aujourd’hui d’un changement de paradigme sur le marché : Depuis 2014, la production mondiale de charbon reculait, mais elle est repartie à la hausse depuis l’an dernier, et les tensions sur les stocks se sont atténuées.

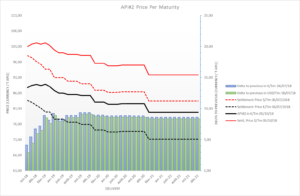

Le marché de charbon, qui était depuis des années caractérisé par sa backwardation (des prix de court terme nettement plus élevés que ceux de long terme), est en train d’opérer une correction. La tendance demeure haussière, mais le court terme stagne, là où les prix progressent pour les plus longues maturités. C’est un signe fort que (i) la production a suffisamment augmenté pour sécuriser les approvisionnements de l’hiver et (ii) les incertitudes sur l’approvisionnement des années à venir grandissent.

Un changement de paradigme et une courbe de prix plus plate qui, en cas d’hiver chaud et selon la politique adoptée par la Chine, pourrait rapidement conduire à retournement du marché du charbon vers une situation de contango. Le charbon, qu’on donnait pour moribond dans un monde engagé contre le réchauffement climatique, n’a pas fini de se renouveler et d’enflammer les marchés…

Jean-Charles Bissié